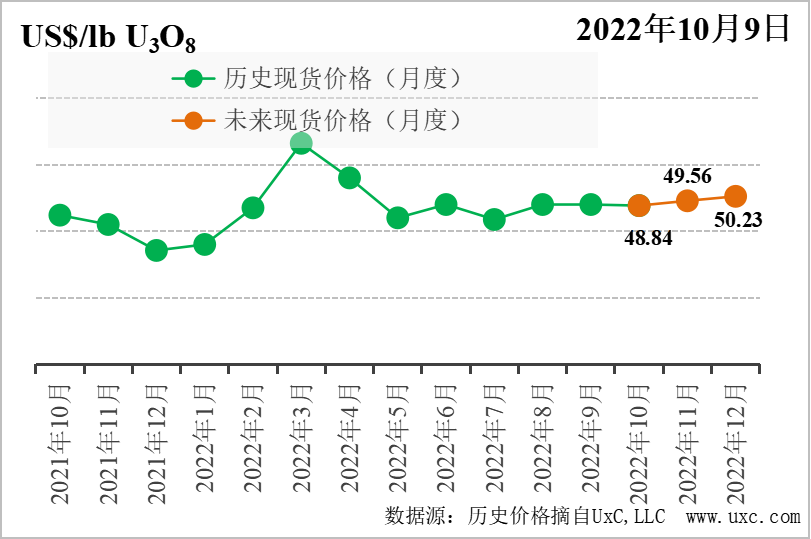

2022年10月9日,中国核能行业协会发布第23期“CNEA国际天然铀价格预测指数(2022年10月)”。

一、短期-月度现货价格预测指数(月度更新)

上期预测结论是:假设未来不发生其他重大突发事件,基于URC的专家预测模型,预计未来3个月现货价格将会产生波动,区间为47-55美元/磅。47美元/磅支撑位主要考虑美联储加息及缩表减弱了资本流动,导致SPUT融资能力持续疲软;55美元/磅阻力位主要考虑欠料供应/尾料再浓缩的生产方式中断造成天然铀供应紧张。

9月,受到美联储加息预期及实际影响,天然铀现货价格呈现波动下降趋势。9月初,在各国积极的核能政策消息支持下,天然铀价格维持在52美元/磅左右。但高位仅维持两周,9月13日,美国公布的CPI指数同比增长高出预期,推高美联储加息可能性,因此带来的资本市场持续波动,9月13日至9月20日,铀价持续下跌至47.5美元/磅。随后小幅回升到50.25美元/磅。9月23日,美联储正式宣布加息75个基点,最后一周,天然铀市场应声持续下跌至48.25美元/磅。

展望未来,影响后续3个月(2022.10-2022.12)现货价格的因素包括:

核电复苏——欧洲开始进入冬季,日益严峻的电力短缺和能源成本飙升迫使各国重新考虑核电。核电发展前景逐渐明朗,对天然铀需求量增加,刺激天然铀市场活动。

俄乌冲突——俄乌冲突持续发展,欧洲更加坚定与俄罗斯完全脱钩的意愿,但由于此前的高度依赖,完全摆脱俄罗斯产品仍需要漫长时间。短期来看,由于部分航运路线结构性的调整,俄罗斯过境天然铀运输量将小幅增加。

投资基金的采购活动——美联储本月延续加息政策,形成历史上首次连续三月加息,已深度影响了金融市场,SPUT投资基金没有任何动作。年底前,美联储仍有两次会议,市场普遍预期美联储仍将延续加息政策,但加息对融资的负面影响被市场逐步消化,对天然铀市场的负面影响减弱。

欠料供应/尾料再浓缩——分离功价格已处于高位,之前通过欠料供应/尾料再浓缩的方式生产的天然铀逐步减少,转变为过料供应,离心机消耗更多的天然铀。

新冠疫情——全球新冠疫情趋于稳定,但随着冬季到来,新冠病毒变异的风险增加,天然铀供应端风险仍将持续存在。

综上,展望未来3个月,受核电预期增长的影响,天然铀现货价格也大概率会小幅震荡,区间为46-53美元/磅,46美元/磅支撑位主要考虑俄罗斯与欧美存在突破性的和解;53美元/磅阻力位主要考虑年底前美联储将不再大幅加息,SPUT融资能力恢复。假设未来不发生其他重大突发事件,基于URC的非线性模型,预计未来3个月现货价格将会小幅上涨。

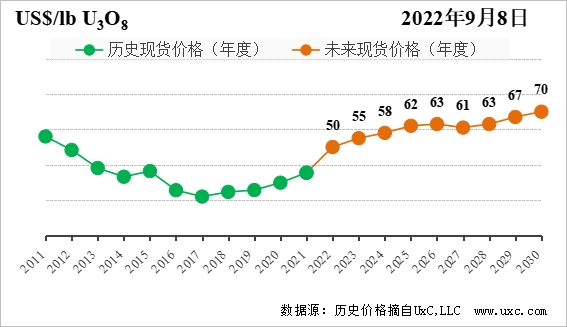

二、中长期-年度现货价格预测指数(季度更新)

三季度发生的影响国际天然铀市场的重大事件包括:

供应方面,现货价格反复涨跌后,支撑位已得到较大提升,为潜在的铀产量增长提供舒适段位,继二季度尼日尔Dasa项目、澳大利亚Honeymoon项目以及Budenovskoye 6/7项目未来上线的消息外,哈原工表示将在2024年起增加2000-3000tU/年的产量,且哈萨克Muyunkum铀矿新地块开发进入视线。

需求方面,俄乌冲突下,欧美逐步去俄化将成为必然。欧盟出台“REPowerEU”能源转型计划,为依赖于俄罗斯核燃料的成员国家提供多样化能源供应选择,并致力于提高西方的转化、浓缩和燃料制造能力;美国核安全局已启动“天然铀战略储备采购计划”,以支持原产本土的天然铀生产;日本核电政策转向,声明要加快重启更多闲置核电机组并研发下一代反应堆。

此外,以投资基金为主的金融资本驱动的“二次需求”方面,尽管美联储加息抑制了SPUT投资基金的融资规模,长远来看,该基金依然对天然铀市场波动起着决定性作用。随着全球各核电企业对供应的担忧,过剩库存消化将加速,导致未来几年的铀价可能较快震荡上行。随着铀价的上涨,因低位铀价而被迫限/停产的生产商将推动在运矿山扩产及闲置产能入市,个别低成本新矿山也相继加入,这将对铀价涨幅形成制约。

基于URC自主研发的供需成本模型,与上期相比,小幅上调了2025年前的铀价。

官网手机端

官网手机端

微信公众号

微信公众号

核能云端

核能云端