2023年4月10日,中国核能行业协会发布第29期“CNEA国际天然铀价格预测指数(2023年4月)”。

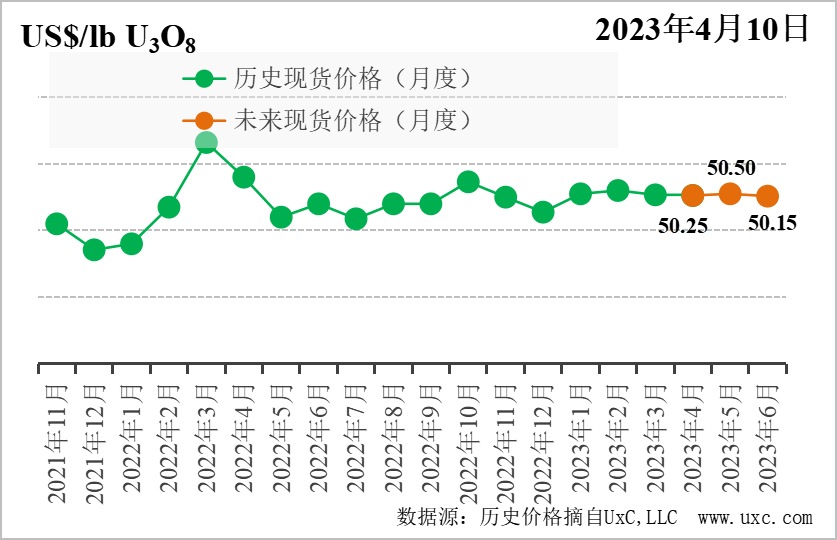

一、短期-月度现货价格预测指数(月度更新)

上期预测结论是:展望未来3个月,天然铀现货价格波动收窄,区间为49-55美元/磅。支撑位为49美元/磅,当天然铀现货价格低于49美元/磅时,投资基金存在套利空间,将会入场采购提振价格;阻力位为55美元/磅,当天然铀现货市场报价高于55美元/磅时,考虑俄产品短期仍持续稳定供应公开市场,市场成交数量下降压低价格。基于URC的专家预测模型,预计未来3个月现货价格将呈“V”型趋势。

3月份的现货市场整体较为冷清。3月初的天然铀价格为50.50美元/磅,随后价格小幅上涨至51.25美元/磅,但随着美国硅谷银行危机事件发生,资本市场低迷,3月8日至16日,价格持续下跌至49.75美元/磅,此后一周,现货价格保持在50.00美元/磅。 本月最后一周,市场出现零星交易,月底天然铀价格收于50.75美元/磅。

展望未来,影响后续3个月(2023.4-2023.6)现货价格的因素包括:

投资基金的采购活动——预计短期内将采取谨慎的购买策略,对未来天然铀市场价格波动的影响依然很小。美联储加息预计进入尾声,但短时间内不会降息,金融市场资本依然处于收紧状态;同时,硅谷银行危机的爆发,导致资本配置向黄金等避险属性投资产品集中。SPUT等投资基金获得融资的难度提升,短期内不会出现大幅采购。

俄乌冲突——对国际天然铀现货市场的影响已被完全消化。欧美新的分离功需求全部转移至西方市场,结构性的供应紧张导致分离功价格快速上涨并长期保持高位,欠料供应向过料供应的模式转变完全形成,俄乌冲突以来的一年多,天然铀市场已适应了过料供应带来的天然铀数量减少。

核电企业需求——核电企业现货采购值得关注。2022年,欧美核电企业自有库存已消化至历史低位,对未来需求的锁定数量开始回升,规模新合约窗口期已出现,而现货市场可交易的库存量也同期处于较低的水平,短期内核电企业在现货市场的采购很大程度上决定了现货价格的走势。

综上,投资基金现货采购对价格的驱动疲软、分离功过料供应已成常态化使得未来三个月现货价格上涨动力不足,但在可交易库存余量紧张的基本面下,短期价格也不会出现大幅下滑。总体上看,价格预计保持平稳,伴随有小幅波动。

预计未来三个月天然铀现货市场价格波动区间为49-53美元/磅。支撑位为49美元/磅,当天然铀现货市场报价低于49美元/磅时,存在套利空间,市场参与者会入场采购提振价格;阻力位为53美元/磅,当天然铀现货市场报价高于53美元/磅时,现货相较长贸的溢价导致现货市场成交数量下降,压低价格。基于URC的短期周期性波动模型,预计未来3个月现货价格将保持平稳,略呈倒“V”型趋势。

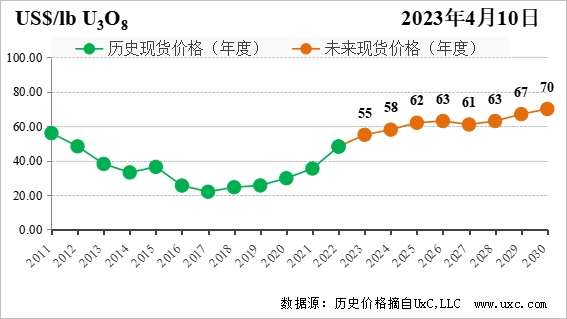

二、中长期-年度现货价格预测指数(季度更新)

一季度发生的影响国际天然铀市场的重大事件包括:

供应方面,得益于现货价格上涨并稳定在50美元上下,在产矿山提产和闲置矿山重启加速,2023年天然铀产量总体略有增加。Cameco旗下McArthur River矿山预计本年度产出6930tU,较2022年年初预计的5775tU有较大提升。罗辛矿将延期十年,运营时间从2026年延长至2036年。奥林匹克坝也小幅上调2023预计产量,达到3465tU。

需求方面,核电发展积极信号逐步增多,需求保持适度增长。美国多家核电业主正在推动延长反应堆寿期;韩国政府计划提升核电发电比重,加快核能布局;日本决定延长部分现役反应堆运行至60年。

以投资基金为主的金融资本驱动的“二次需求”方面,短期内需求不活跃,中长期仍然是影响现货价格的关键因素。西方爆发银行业危机以来,欧美经济衰退的风险持续增加,SPUT投资基金当前的融资难度提升,“二次需求”放缓。中长期看,美联储迟早会进入降息周期,届时又会通过投资基金传导并极大影响天然铀市场。

中长期看,欧美核电企业自有库存处于历史低位,规模新合约的窗口期也同期出现,长贸合约的签署将成为市场的主旋律,会继续提升长期价格,刺激现货价格上涨。同时需求缺口依然存在,过剩库存也将持续消化,未来几年的现货价格可能较快震荡上行,直到带动更多的一次供应入市,平抑价格上涨。

基于URC自主研发的供需成本模型,未来价格未出现明显变化,本期预测沿用上期指数。

官网手机端

官网手机端

微信公众号

微信公众号

核能云端

核能云端