2023年7月10日,中国核能行业协会发布第32期“CNEA国际天然铀价格预测指数(2023年7月)”。

一、短期-月度现货价格预测指数(月度更新)

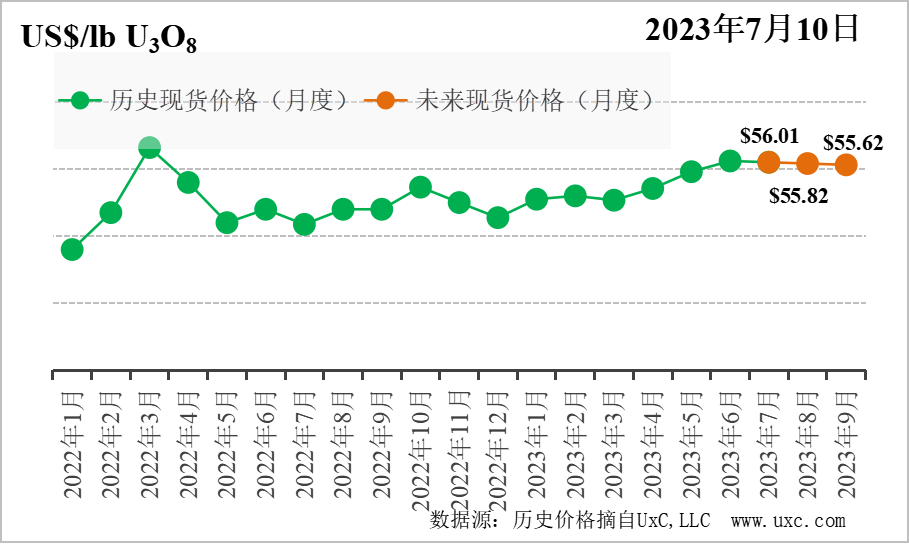

上期预测结论是:预计未来三个月天然铀现货市场价格波动区间为53-57美元/磅。支撑位为53美元/磅,当天然铀现货市场报价低于53美元/磅时,存在套利空间,市场参与者会入场采购提振价格;阻力位为57美元/磅,当天然铀现货市场报价高于57美元/磅时,现货相较长贸的溢价导致现货市场成交数量下降,压低价格。基于URC的净指标值模型,预计未来3个月现货价格将呈现上涨趋势。

6月份现货价格整体呈先上涨再下降趋势。6月初,瑞士投资机构推出天然铀主动托管产品(AMC),拉高市场交易预期,天然铀现货价格由月初的54.60美元/磅,持续上涨至55.50美元/磅。随后世界核燃料循环市场会议(WNFM)的召开,传递乐观的市场信息,天然铀价格在6月12日收于57.75美元/磅,达到今年以来的最高水平。随后两周,市场交易活跃度下降,现货价格逐渐回落。月底价格收于56.20美元/磅。

展望未来,影响后续3个月(2023.7-2023.9)现货价格的因素包括:

投资基金的采购活动——预计未来可能有金融资本涌入天然铀市场,增加现货价格波动。在核电发展向好的基本面支撑下,部分资本提前入场布局,但美联储主席公开声明年内或还有两次加息,金融资本更偏好稳健的投资策略,预计不会出现类似SPUT的“只买不卖”的投资者。同时,SPUT等投资基金将维持现有的采购策略,预计不会有大幅采购。

现货市场库存——现货市场库存略紧张,但对现货价格上行刺激不足。近两年,现货市场可供交易的天然铀一直处于略紧张状态。前两季度,生产商与核电业主的现货采购量同比上涨20%,但整体交易量处于较低水平,对现货价格上行刺激不足。

地缘政治事件——多方建立库存应对地缘政治风险,引发长期价格上涨。欧美核电企业库存处于历史低位,俄乌冲突的后续影响仍然不可控,欧美加速摆脱对俄依赖,寻求增加长期合同量,因此长期价格可能缓慢上涨。长期价格上涨的影响外溢到现货市场,为其提供一定上涨动力。

综上,核电企业建立库存刺激长期价格上涨,为未来三个月现货价格上涨提供动力。市场整体交易量低迷对现货价格上行刺激不足。美联储加息预期降低金融资本的交易积极性,投资基金的购买动机减弱。总体上看,预计未来价格可能出现小幅下跌。

预计未来三个月天然铀现货市场价格波动区间为54-58美元/磅。支撑位为54美元/磅,当天然铀现货市场报价低于54美元/磅时,与长期价格存在价差,市场参与者会入场采购寻求套利,提振价格;阻力位为58美元/磅,当天然铀现货市场报价高于58美元/磅时,现货相较长贸的溢价导致现货市场成交数量下降,压低价格。基于URC的指数平滑模型,预计未来3个月现货价格将呈现波动下降。

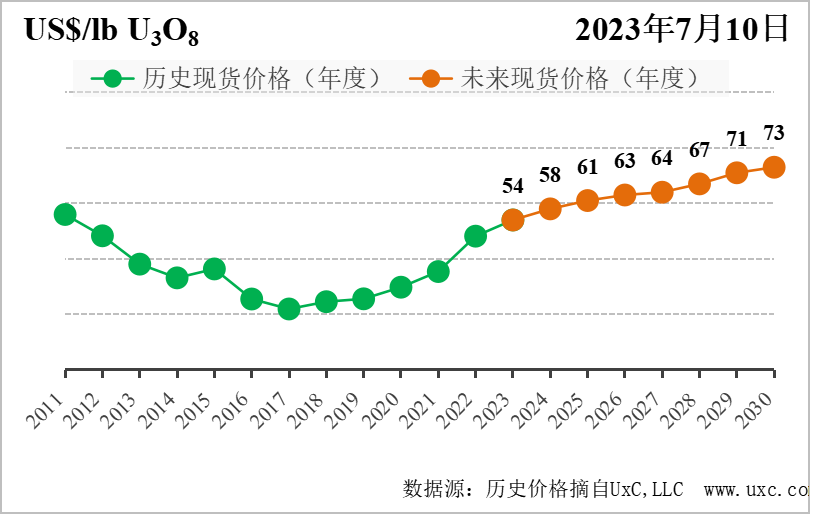

二、中长期-年度现货价格预测指数(季度更新)

二季度发生的影响国际天然铀市场的重大事件包括:

供应方面,随着现/长价格的稳定上涨,多个项目的寿期延长,勘探项目融资频繁,2023年天然铀产量总体略有增加。Cigar Lake、罗辛等项目的寿期延长至2037年左右;Langer Heinrich项目、Dasa项目等获得持续融资,预计将在2024/2025年左右恢复生产。

需求方面,G7峰会、世界核燃料大会多个重要会议召开,传递了核电发展的积极信号。G7峰会宣布将加快发展清洁能源,欧盟多国达成支持核能发展共识;芬兰Olikiluoto3号、美国Vogtle4号等核电机组在近期内投入运营。俄罗斯计划到2028年新增270千瓦核电装机容量。

以投资基金为主的“二次需求”方面,短期内采购动力偏低,未来交易活跃度可能增加。美联储利率持续保持高位,SPUT本季度的交易量几乎为零,由此带来新的“二次需求”也相应减少。中长期看,美联储的加息周期已进入尾声,金融资本对天然铀市场的兴趣更加强烈,将为天然铀市场带来更活跃的交易者,增加价格的波动幅度。

中长期看,欧美核电企业自有库存处于历史低位,同时为了降低地缘风险,多家核电企业长贸合约的签署量增加,会继续提升长期价格,刺激现货价格上涨,直到带动更多的一次供应入市,平抑价格上涨。

基于URC自主研发的供需成本模型,小幅调整未来价格指数。

官网手机端

官网手机端

微信公众号

微信公众号

核能云端

核能云端